Pašu kapitāla izmaksas ir rādītājs, kas norāda, cik liela peļņa uzņēmumam jāsniedz, lai saglabātu akcionāru ieguldījumus uzņēmumā un ikreiz, kad nepieciešams, lai piesaistītu papildu kapitālu, lai darbība ritētu.

Tas ir viens no nozīmīgākajiem atribūtiem, kas jums jāņem vērā, pirms domājat par ieguldījumu uzņēmuma akcijās. Apskatīsim iepriekš redzamo diagrammu. Yandex izmaksas ir 18,70%, savukārt Facebook - 6,30%. Ko tas nozīmē? Kā jūs to aprēķinātu? Kādi rādītāji jums jāzina, skatoties uz Ke?

Mēs to visu aplūkosim šajā rakstā.

- Kādas ir kapitāla izmaksas?

- Kapitāla izmaksu formula - CAPM un dividenžu atlaižu modelis

- # 1 - Dividendu atlaižu modelis

- 2. - kapitāla aktīvu cenu noteikšanas modelis (CAPM)

- Interpretācija

- Pamatkapitāla izmaksu piemērs

- 1. piemērs

- 2. piemērs

- Piemērs - Starbucks

- Nozares pašu kapitāla izmaksas

- # 1 - komunālie uzņēmumi

- # 2 - tērauda sektors

- # 3 - restorānu sektors

- # 4 - internets un saturs

- # 5 - Dzērieni

- Ierobežojumi

- Visbeidzot

Kādas ir kapitāla izmaksas?

Kapitāla izmaksas ir atdeves likme, kuru ieguldītājs prasa no akcijām, pirms tiek pētītas citas dzīvotspējīgas iespējas.

Vissvarīgākais - Lejupielādējiet veidnes pamatkapitāla (Ke) veidni

Uzziniet, kā programmā Excel aprēķināt Starbucks kapitāla izmaksas (Ke)

Ja mēs varam atgriezties un apskatīt jēdzienu “alternatīvās izmaksas”, mēs to labāk sapratīsim. Pieņemsim, ka jums ir USD 1000, ko ieguldīt! Tātad jūs meklējat daudzas iespējas. Un jūs izvēlaties to, kas, pēc jūsu domām, dotu vairāk peļņas. Tagad, nolemjot ieguldīt vienā konkrētā izdevībā, jūs ļautos citiem, varbūt izdevīgākām iespējām. Citu alternatīvu zaudēšanu sauc par “alternatīvajām izmaksām”.

Atgriezīsimies pie Ke. Ja jūs kā investors nesaņemat labāku peļņu no uzņēmuma A, jūs turpināsiet ieguldīt citos uzņēmumos. Un uzņēmumam A ir jāsedz alternatīvās izmaksas, ja viņi nepieliek pūles, lai palielinātu nepieciešamo atdeves likmi (mājiens - samaksājiet dividendes un pielieciet pūles, lai akcijas cena pieaugtu).

Ņemsim piemēru, lai to saprastu.

Pieņemsim, ka A kungs vēlas ieguldīt uzņēmumā B. Bet, tā kā A kungs ir salīdzinoši jauns investors, viņš vēlas zema riska akcijas, kas viņam var dot labu peļņu. Uzņēmuma B pašreizējā akciju cena ir USD 8 par akciju, un A kungs sagaida, ka nepieciešamā atdeves likme viņam būtu lielāka par 15%. Aprēķinot pašu kapitāla izmaksas, viņš sapratīs, ko viņš iegūs kā nepieciešamo atdeves likmi. Ja viņš saņem 15% vai vairāk, viņš ieguldīs uzņēmumā; un, ja nē, viņš meklēs citas iespējas.

Kapitāla formulas izmaksas

Pašu kapitāla izmaksas var aprēķināt divos veidos. Pirmkārt, mēs izmantosim parasto modeli, kuru investori ir izmantojuši atkal un atkal. Un tad mēs paskatītos uz otru.

# 1 - pašu kapitāla izmaksas - dividenžu atlaižu modelis

Tāpēc mums jāaprēķina Ke šādi:

Pašu kapitāla izmaksas = (Dividendes uz akciju nākamajam gadam / Akciju pašreizējā tirgus vērtība) + Dividenžu pieauguma temps

Šeit to aprēķina, ņemot vērā dividendes par akciju. Tātad, šeit ir piemērs, lai to labāk saprastu.

Uzziniet vairāk par Dividend Discount Model

C kungs vēlas ieguldīt Berry Juice Private Limited. Pašlaik Berry Juice Private Limited ir nolēmusi dividendēs maksāt USD 2 par akciju. Pašreizējā akciju tirgus vērtība ir 20 ASV dolāri. Un C kungs sagaida, ka dividendes pieaugums būtu aptuveni 4% (minējums balstīts uz iepriekšējā gada datiem). Tātad Ke būtu 14%.

Kā jūs aprēķinātu augšanas ātrumu? Mums jāatceras, ka pieauguma temps ir aprēķinātais, un mums tas jāaprēķina šādi:

Izaugsmes ātrums = (1 - izmaksu koeficients) * kapitāla atdeve

Ja mums nenodrošina izmaksu koeficientu un kapitāla atdeves koeficientu, mums tas jāaprēķina.

Lūk, kā tos aprēķināt -

Dividendu izmaksu koeficients = Dividendes / neto ienākumi

Lai uzzinātu dividenžu izmaksu, mēs varam izmantot citu koeficientu. Te tas ir -

Alternatīva dividenžu izmaksu attiecība = 1 - (nesadalītā peļņa / neto ienākumi)

Un arī pašu kapitāla atdeve -

Kapitāla atdeve = Neto ienākumi / Kopējais pašu kapitāls

Piemēra sadaļā mēs aplūkosim šo visu praktisko pielietojumu.

2. kapitāla izmaksas - kapitāla aktīvu cenu noteikšanas modelis (CAPM)

CAPM kvantitatīvi nosaka attiecības starp risku un nepieciešamo peļņu labi funkcionējošā tirgū.

Šeit ir atsauces kapitāla izmaksu CAPM formula.

Kapitāla izmaksas = bezriska ienesīguma likme + Beta * (tirgus ienesīguma likme - bezriska ienesīguma likme)

- Bezriska ienesīguma likme - tā ir tāda vērtspapīra atdeve, kuram nav saistību neizpildes riska, nav svārstību un kura beta ir nulle. Desmit gadu valsts obligācijas parasti uzskata par bezriska likmi

- Beta ir uzņēmuma akciju cenu mainīguma statistiskais rādītājs attiecībā pret akciju tirgu kopumā. Tātad, ja uzņēmumam ir augsts beta līmenis, tas nozīmē, ka uzņēmumam ir lielāks risks, un tādējādi uzņēmumam jāmaksā vairāk, lai piesaistītu investorus. Vienkārši sakot, tas nozīmē vairāk Ke.

- Riska prēmija (tirgus atdeves likme - bezriska likme) - tā mēra atdevi, ko kapitāla ieguldītāji pieprasa virs bezriska likmes, lai kompensētu ieguldījuma svārstīgumu / risku, kas atbilst visa tirgus svārstībām. Riska prēmijas aplēses svārstās no 4,0% līdz 7,0%

Ņemsim piemēru, lai to saprastu. Pieņemsim, ka uzņēmuma M beta versija ir 1, un bezriska peļņa ir 4%. Tirgus ienesīguma likme ir 6%. Mums jāaprēķina kapitāla izmaksas, izmantojot CAPM modeli.

- Uzņēmuma M beta versija ir 1, kas nozīmē, ka uzņēmuma M akcijas palielināsies vai samazināsies atbilstoši tirgus tandēmam. Vairāk par to mēs sapratīsim nākamajā sadaļā.

- Ke = bezriska ienesīguma likme + beta * (tirgus ienesīguma likme - bezriska ienesīguma likme)

- Ke = 0,04 + 1 * (0,06 - 0,04) = 0,06 = 6%.

Interpretācija

Ke nav tieši tas, uz ko mēs atsaucamies. Tā ir uzņēmuma atbildība. Tā ir likme, kas uzņēmumam jāveido, lai pievilinātu ieguldītājus ieguldīt to akcijās par tirgus cenu.

Tāpēc Ke tiek dēvēts arī par “nepieciešamo atdeves likmi”.

Tā ka teiksim kā investors, jums nav ne jausmas, kas ir uzņēmuma Ke! Ko tu darītu?

Pirmkārt, jums jānoskaidro uzņēmuma kopējais pašu kapitāls. Ja paskatās uz uzņēmuma bilanci, to viegli atrast. Tad jums jāpārbauda, vai uzņēmums ir maksājis dividendes vai nav. Jūs varat pārbaudīt viņu naudas plūsmas pārskatu, lai nodrošinātu. Ja viņi maksā dividendes, jums jāizmanto dividenžu atlaides modelis (minēts iepriekš), un, ja nē, jums jāiet uz priekšu un jānoskaidro bezriska likme un jāaprēķina kapitāla izmaksas saskaņā ar kapitāla aktīvu cenu modeli (CAPM ). To aprēķināt saskaņā ar CAPM ir grūtāks darbs, jo jums jānoskaidro beta versija, veicot regresijas analīzi.

Apskatīsim piemērus par to, kā aprēķināt uzņēmuma Ke abos šajos modeļos.

Pamatkapitāla izmaksu piemērs

Mēs ņemsim piemērus no katra modeļa un mēģināsim saprast, kā lietas darbojas.

1. piemērs

| ASV dolāros | Uzņēmums A |

| Dividendes par akciju | 12 |

| Akcijas tirgus cena | 100 |

| Izaugsme nākamajā gadā | 5% |

Tagad tas ir vienkāršākais dividenžu atlaižu modeļa piemērs. Mēs zinām, ka dividendes par akciju ir USD 30, un tirgus cena par akciju ir USD 100. Mēs zinām arī izaugsmes procentu.

Aprēķināsim pašu kapitāla izmaksas.

Ke = (Dividendes uz akciju nākamajam gadam / Akciju pašreizējā tirgus vērtība) + Dividenžu pieauguma temps

| ASV dolāros | Uzņēmums A |

| Dividendes par akciju (A) | 12 |

| Akcijas tirgus cena (B) | 100 |

| Izaugsme nākamajā gadā (C) | 5% |

| Ke ((A / B) + C) | 17% |

Tātad A uzņēmuma Ke ir 17%.

2. piemērs

MNP uzņēmumam ir šāda informācija -

| Sīkāka informācija | Uzņēmums MNP |

| Bezriska likme | 8% |

| Tirgus atdeves likme | 12% |

| Beta koeficients | 1.5 |

Mums jāaprēķina MNP uzņēmuma Ke.

Vispirms aplūkosim formulu, un pēc tam mēs noskaidrosim pašu kapitāla izmaksas, izmantojot kapitāla aktīvu cenu noteikšanas modeli.

Ke = bezriska ienesīguma likme + beta * (tirgus ienesīguma likme - bezriska ienesīguma likme)

| Sīkāka informācija | Uzņēmums MNP |

| Bezriska likme (A) | 8% |

| Tirgus ienesīguma likme (B) | 12% |

| (B - A) (C) | 4% |

| Beta koeficients (D) | 1.5 |

| Ke (A + D * C) | 14% |

Piezīme: Lai aprēķinātu vienas akcijas beta koeficientu, jums katru dienu jāaplūko akciju slēgšanas cena konkrētam periodam, kā arī tirgus etalona (parasti S&P 500) slēgšanas līmenis līdzīgajam periodam un pēc tam jāizmanto darbojas regresijas analīzes veikšanā.

Kapitāla izmaksu CAPM piemērs - Starbucks

Ņemsim Starbucks piemēru un aprēķināsim kapitāla izmaksas, izmantojot CAPM modeli.

Kapitāla izmaksas CAPM Ke = Rf + (Rm - Rf) x Beta

Vissvarīgākais - Lejupielādējiet veidnes pamatkapitāla (Ke) veidni

Uzziniet, kā programmā Excel aprēķināt Starbucks kapitāla izmaksas (Ke)

# 1 - RISKA BEZMAKSAS

Šeit es esmu uzskatījis 10 gadu valsts kases likmi par bezriska likmi. Lūdzu, ņemiet vērā, ka daži analītiķi kā bezriska likmi uzskata arī 5 gadu kases likmi. Pirms piezvanīšanas, lūdzu, sazinieties ar pētījumu analītiķi.

avots - bankrate.com

PRIEKŠLIKUMA RISKA PREMIUM (RM - RF)

Katrai valstij ir atšķirīga kapitāla riska prēmija. Akciju riska prēmija galvenokārt apzīmē prēmiju, ko sagaida Equity Investor.

Amerikas Savienotajām Valstīm kapitāla riska prēmija ir 5,69%.

avots - stern.nyu.edu

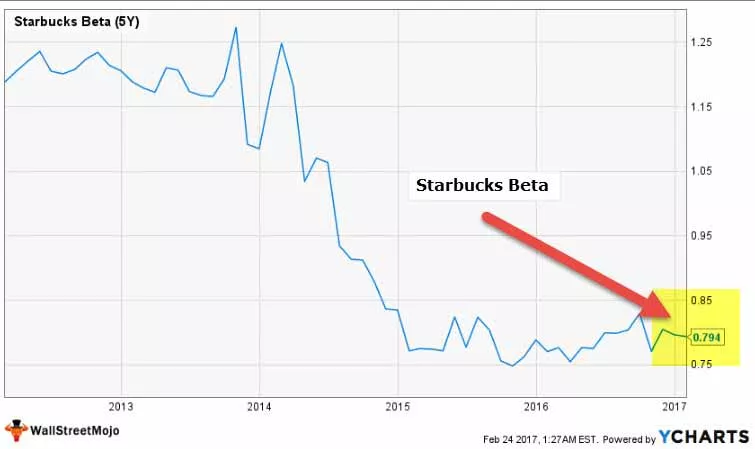

BETA

Apskatīsim Starbucks Beta tendences pēdējos gados. Starbucks beta versija pēdējo piecu gadu laikā ir samazinājusies. Tas nozīmē, ka Starbucks akcijas ir mazāk svārstīgas, salīdzinot ar akciju tirgu.

Mēs atzīmējam, ka Starbucks Beta ir 0.794x

avots: ycharts

Tādējādi mums ir visa nepieciešamā informācija, lai aprēķinātu pašu kapitāla izmaksas.

Ke = Rf + (Rm - Rf) x Beta

Ke = 2,42% + 5,69% x 0,794

Ke = 6,93%

Nozares pašu kapitāla izmaksas

Ke dažādās nozarēs var atšķirties. Kā mēs redzējām no iepriekš minētās CAPM formulas, Beta ir vienīgais mainīgais, kas ir unikāls katram uzņēmumam. Beta dod mums skaitlisku mērījumu par to, cik akcijas ir nepastāvīgas, salīdzinot ar akciju tirgu. Jo augstāka nepastāvība, jo riskantā ir akcija.

Lūdzu, ņemiet vērā -

- Bezriska likmes un tirgus prēmija visās nozarēs ir vienādas.

- Tomēr tirgus prēmija katrā valstī atšķiras.

# 1 - komunālie uzņēmumi

Apskatīsim galveno komunālo pakalpojumu uzņēmumu Ke. Zemāk esošajā tabulā ir sniegti dati par tirgus ierobežojumiem, bezriska likmi, beta versiju, Market Premium un Ke datiem.

Lūdzu, ņemiet vērā, ka bezriska likme un tirgus prēmija visiem uzņēmumiem ir vienāda. Tā ir beta, kas mainās.

| S. Nē | Nosaukums | Tirgus ierobežojums (miljoni ASV dolāru) | Bezriska likme | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Nacionālais režģis | 47,575 | 2,42% | 0,4226 | 5,69% | 4,8% |

| 2 | Dominion Resources | 46,856 | 2,42% | 0,2551 | 5,69% | 3,9% |

| 3 | Exelon | 33,283 | 2,42% | 0,2722 | 5,69% | 4,0% |

| 4 | Sempra enerģija | 26,626 | 2,42% | 0,47 | 5,69% | 5,1% |

| 5 | Sabiedrisko pakalpojumu uzņēmums | 22,426 | 2,42% | 0.3342 | 5,69% | 4,3% |

| 6 | FirstEnerģija | 13,353 | 2,42% | 0,148 | 5,69% | 3,3% |

| 7 | Enterīgs | 13,239 | 2,42% | 0,4224 | 5,69% | 4,8% |

| 8 | Huaneng Power | 10,579 | 2,42% | 0,547 | 5,69% | 5,5% |

| 9 | Brukfīldas infrastruktūra | 9,606 | 2,42% | 1.0457 | 5,69% | 8,4% |

| 10 | AES | 7,765 | 2,42% | 1.1506 | 5,69% | 9,0% |

avots: ycharts

- Mēs atzīmējam, ka kapitāla izmaksas komunālajiem uzņēmumiem ir diezgan zemas. Lielākajai daļai šīs nozares krājumu Ke ir no 3% līdz 5%.

- Tas ir tāpēc, ka lielākajai daļai uzņēmumu beta ir mazāka par 1,0. Tas nozīmē, ka šīs akcijas nav īpaši jutīgas pret akciju tirgus kustību.

- Šeit izceļas Brookfield Infrastructure un AES, kuru Ke ir attiecīgi 8,4% un 9,4%.

# 2 - tērauda sektors

Tagad pieņemsim tērauda nozares pašu kapitāla izmaksu piemēru.

| S. Nē | Nosaukums | Tirgus ierobežojums (miljoni ASV dolāru) | Bezriska likme | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | ArcelorMittal | 28,400 | 2,42% | 2.3838 | 5,69% | 16,0% |

| 2 | POSCO | 21,880 | 2,42% | 1.0108 | 5,69% | 8,2% |

| 3 | Nucor | 20,539 | 2,42% | 1.4478 | 5,69% | 10,7% |

| 4 | Tenaris | 20,181 | 2,42% | 0,9067 | 5,69% | 7,6% |

| 5 | Tērauda dinamika | 9,165 | 2,42% | 1.3532 | 5,69% | 10,1% |

| 6 | Gerdau | 7,445 | 2,42% | 2.2574 | 5,69% | 15,3% |

| 7 | ASV tērauds | 7,169 | 2,42% | 2,7575 | 5,69% | 18,1% |

| 8 | Reliance tērauds un alumīnijs | 6,368 | 2,42% | 1.3158 | 5,69% | 9,9% |

| 9 | Companhia Siderurgica | 5,551 | 2,42% | 2.1483 | 5,69% | 14,6% |

| 10 | Ternium | 4,651 | 2,42% | 1.1216 | 5,69% | 8,8% |

avots: ycharts

- Vidēji mēs atzīmējam, ka tērauda nozares Ke ir augsts. Lielākajai daļai uzņēmumu Ke pārsniedz 10%.

- Tas notiek tāpēc, ka tērauda kompānijas ir augstākas. Augstākā beta versija nozīmē, ka tērauda uzņēmumi ir jutīgi pret akciju tirgus kustību un var būt riskants ieguldījums. United States Steel beta versija ir 2,75, un pašu kapitāla izmaksas ir 18,1%

- Posco ir viszemākais Ke starp šiem uzņēmumiem - 8,2% un beta 1,01.

# 3 - restorānu sektors

Tagad ņemsim Ke piemēru no restorānu sektora.

| S. Nē | Nosaukums | Tirgus ierobežojums (miljoni ASV dolāru) | Bezriska likme | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Makdonalds | 104,806 | 2,42% | 0.6942 | 5,69% | 6,4% |

| 2 | Yum Brands | 34,606 | 2,42% | 0,7595 | 5,69% | 6,7% |

| 3 | Chipotle meksikāņu grils | 12,440 | 2,42% | 0.5912 | 5,69% | 5,8% |

| 4 | Darden restorāni | 9,523 | 2,42% | 0,2823 | 5,69% | 4,0% |

| 5 | Domino pica | 9,105 | 2,42% | 0,6512 | 5,69% | 6,1% |

| 6 | Aramarks | 8860 | 2,42% | 0,4773 | 5,69% | 5,1% |

| 7 | Panera maize | 5,388 | 2,42% | 0,3122 | 5,69% | 4,2% |

| 8 | Dunkin Brands Group | 5,039 | 2,42% | 0,196 | 5,69% | 3,5% |

| 9 | Krekinga muca veca | 3,854 | 2,42% | 0,3945 | 5,69% | 4,7% |

| 10 | Džeks kastē | 3,472 | 2,42% | 0.548 | 5,69% | 5,5% |

avots: ycharts

- Restorānu uzņēmumiem Ke ir zems. Tas ir tāpēc, ka viņu beta versija ir mazāka par 1.

- Restorānu uzņēmumi, šķiet, ir saliedēta grupa, kurā Keranging ir no 3,5% līdz 6,7%.

# 4 - internets un saturs

Interneta un satura uzņēmumu piemēri ir Alfabēts, Facebook, Yahoo utt.

| S. Nē | Nosaukums | Tirgus ierobežojums (miljoni ASV dolāru) | Bezriska likme | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Alfabēts | 587,203 | 2,42% | 0,9842 | 5,69% | 8,0% |

| 2 | 386,448 | 2,42% | 0.6802 | 5,69% | 6,3% | |

| 3 | Baidu | 64,394 | 2,42% | 1.9007 | 5,69% | 13,2% |

| 4 | Yahoo! | 43,413 | 2,42% | 1.6025 | 5,69% | 11,5% |

| 5 | NetEase | 38,581 | 2,42% | 0,7163 | 5,69% | 6,5% |

| 6 | 11,739 | 2,42% | 1.1695 | 5,69% | 9,1% | |

| 7 | VeriSign | 8,554 | 2,42% | 1.1996 | 5,69% | 9,2% |

| 8 | Yandex | 7,833 | 2,42% | 2.8597 | 5,69% | 18,7% |

| 9 | IAC / InterActive | 5,929 | 2,42% | 1.1221 | 5,69% | 8,8% |

| 10 | SINA | 5 599 | 2,42% | 1.1665 | 5,69% | 9,1% |

avots: ycharts

- Interneta un satura uzņēmumiem ir dažādas kapitāla izmaksas. Tas notiek uzņēmumu Beta daudzveidības dēļ.

- Yandex un Baidu beta ir attiecīgi ļoti augsts - attiecīgi 2,85 un 1,90. No otras puses, tādi uzņēmumi kā Alfabēts un Facebook ir diezgan stabili, bet Beta ir attiecīgi 0,98 un 0,68.

# 5 - Ke - Dzērieni

Tagad apskatīsim Ke piemērus no dzērienu sektora.

| S. Nē | Nosaukums | Tirgus ierobežojums (miljoni ASV dolāru) | Bezriska likme | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Kokakola | 178,815 | 2,42% | 0.6909 | 5,69% | 6,4% |

| 2 | PepsiCo | 156,080 | 2,42% | 0.5337 | 5,69% | 5,5% |

| 3 | Briesmonis Dzēriens | 25,117 | 2,42% | 0,7686 | 5,69% | 6,8% |

| 4 | Dr Pepper Snapple grupa | 17,315 | 2,42% | 0.5536 | 5,69% | 5,6% |

| 5 | Embotelladora Andina | 3 658 | 2,42% | 0.2006 | 5,69% | 3,6% |

| 6 | Nacionālais dzēriens | 2,739 | 2,42% | 0.5781 | 5,69% | 5,7% |

| 7 | Kokvilna | 1,566 | 2,42% | 0.5236 | 5,69% | 5,4% |

avots: ycharts

- Dzērieni tiek uzskatīti par aizsardzības akcijām, kas galvenokārt nozīmē, ka tie maz mainās līdz ar tirgu un nav tendēti uz tirgus cikliem. Tas ir redzams no Beta dzērienu ražošanas uzņēmumiem, kas ir daudz zemāki par 1.

- Dzērienu uzņēmumiem Ke ir 3,6% - 6,8%

- Coca-Cola kapitāla izmaksas ir 6,4%, savukārt tā konkurentam PepsiCo Ke ir 5,5%.

Ierobežojumi

Mums jāņem vērā pāris ierobežojumi -

- Pirmkārt, investors vienmēr var novērtēt pieauguma tempu. Investors var tikai novērtēt, kāds bija dividenžu pieaugums iepriekšējā gadā (ja tāds bija), un pēc tam var pieņemt, ka pieaugums nākamajā gadā būtu līdzīgs.

- CAPM gadījumā ieguldītājam ne vienmēr ir viegli aprēķināt tirgus atdevi un beta versiju.

Visbeidzot

Pašu kapitāla izmaksas ir lielisks pasākums, lai ieguldītājs saprastu, vai ieguldīt uzņēmumā. Bet tā vietā, lai apskatītu tikai šo, ja viņi aplūko WACC (vidējās svērtās kapitāla izmaksas), tas viņiem dotu visaptverošu priekšstatu, jo parāda izmaksas ietekmē arī dividenžu izmaksu akcionāriem.

Kapitāla CAPM video izmaksas

Noderīga ziņa

- Alfa formula

- Kapitāla izmaksu aprēķināšana formula

- Kapitāla izmaksu formula